Die LfA hilft Unternehmen bei der Bewältigung der Corona-Krise mit Krediten und Risikoübernahmen. Voraussetzung für die Unterstützung der Unternehmen ist ein grundsätzlich tragfähiges Geschäftsmodell und die Bereitschaft der Hausbanken, die LfA-Förderangebote in die Gesamtfinanzierung einzubinden.

In der aktuellen Situation steht für viele Unternehmen die Sicherung der Liquidität im Vordergrund . Hierfür bietet die LfA folgende Produkte an.

Corona-Schutzschirm-Kredit

Der Corona-Schutzschirm-Kredit mit obligatorischer 90-prozentiger Haftungsfreistellung wird zur Unterstützung der bayerischen Wirtschaft bei der Bewältigung der wirtschaftlichen Auswirkungen der Corona-Krise ausgereicht. Wichtige Eckpunkte:

- Unternehmen der gewerblichen Wirtschaft mit einem Jahresumsatz (Konzernumsatz) bis einschließlich 500 Millionen Euro

- Angehörige der Freien Berufe

- Unternehmen, die zum 31.12.2019 nicht in Schwierigkeiten nach EU-Definition waren

- Kreditbetrag 10.000 € bis 30 Mio. €; begrenzt auf: 25 % des Gesamtumsatzes aus 2019 oder die doppelte Lohnsumme aus 2019 oder den Liquiditätsbedarf für die kommenden 18 Monate bei KMU bzw. 12 Monate bei Nicht-KMU

- vereinfachtes Antragsverfahren bei Krediten bis 500.000 €

- Antrag über Hausbank

- Laufzeit bis zu 6 Jahre (flexible Freijahre 2/1) 2 Jahre endfällig

Wegen der kurzen Laufzeit des Corona-Kredits dürften häufig auch die folgenden Hilfsangebote in Frage kommen:

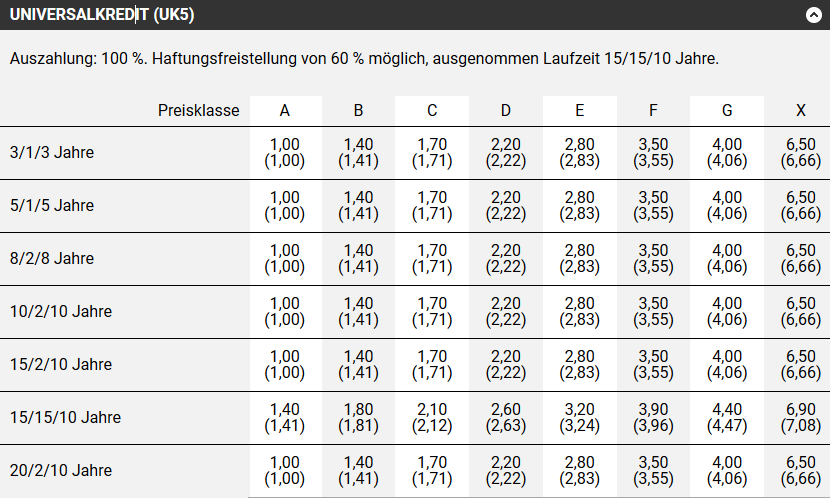

Universalkredit

- Antragsberechtigt sind Unternehmen der gewerblichen Wirtschaft mit einem Jahresumsatz (Konzernumsatz) bis einschließlich 500 Millionen Euro und Angehörige der Freien Berufe.

- Finanziert werden Investitionen, die Anschaffung von Warenlagern sowie der allgemeine Betriebsmittelbedarf einschließlich Umschuldung kurzfristiger Verbindlichkeiten.

- Darlehenshöchstbetrag 10 Millionen Euro je Vorhaben.

- Soweit ein Darlehen bis 4 Millionen Euro bankmäßig nicht ausreichend abgesichert werden kann, ist für Unternehmen mit einem Konzernumsatz bis einschließlich 500 Millionen Euro eine 80-prozentige Haftungsfreistellung[1] möglich.

- Für Haftungsfreistellungen bis 500.000 Euro gilt zudem – in allen LfA-Förderkrediten mit Haftungsfreistellung – ein vereinfachtes Beantragungs- und Bearbeitungsverfahren.

- Lange Laufzeiten bis zu 20 Jahren.

LfA Schnellkredite:

Diese gibt es in zwei Varianten. Einmal für Unternehmen und Freiberufler mit bis zu 5 Mitarbeitern und solchen mit bis zu 10 Mitarbeitern.

Die Risikoentlastung (der Hausbank) beträgt 100%, die Laufzeit 5 oder 10 Jahre und es gibt keine Risikoprüfung.

Der maximale Kreditbetrag beträgt 50.000 bzw. 100.000 Euro.

Bürgschaften

- Antragsberechtigt: Mittelständische gewerbliche Unternehmen und Angehörige der Freien Berufe.

- Bürgschaften der LfA können grundsätzlich auch für Betriebsmittel beantragt werden.

- Der maximale Bürgschaftssatz wird – für Betriebsmittel-, Rettungs- und Umstrukturierungsbürgschaften sowie bei Konsolidierungsdarlehen – auf einheitlich 90 Prozent des Kreditbetrages angehoben.

- Bei Bürgschaften der LfA bis 500.000 Euro gilt auch das vereinfachte Beantragungs- und Bearbeitungsverfahren wie bei Haftungsfreistellungen bis 500.000 Euro.

- Bürgschaften [2] der LfA werden bis zu einem Betrag von 30 Millionen Euro übernommen. Darüber hinaus sind auch Staatsbürgschaften möglich.

- Für Handwerk, Handel, Hotels und Gaststätten sowie Gartenbaubetriebe stehen Bürgschaften der Bürgschaftsbank Bayern GmbH zur Verfügung.

- Auf eine persönliche Mithaftung kann verzichtet werden, soweit in diese nicht problemlos eingewilligt werden kann.

Tilgungssaussetzung und Stundung bei bestehenden Krediten

- Für bestehende LfA-Programmdarlehen bietet die LfA eine einfache und schnelle Möglichkeit einer Tilgungsaussetzung für bis zu vier Raten an.

- Weitere Informationen zu Tilgungsaussetzung und Stundung finden Sie hier

- Beantragung: Bei Ihrer Hausbank

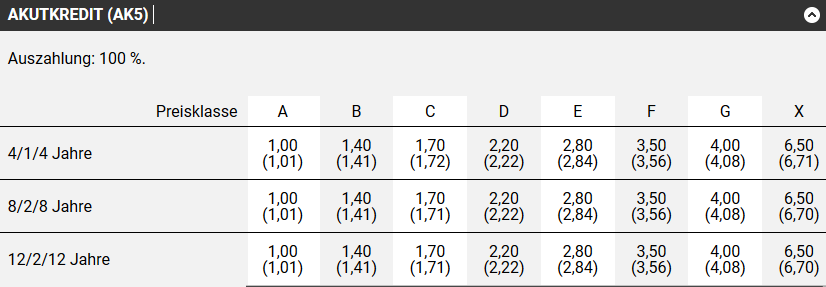

Akutkredit

- Antragsberechtigt sind mittelständische Unternehmen der gewerblichen Wirtschaft.

- Darlehenshöchstbetrag: 2 Mio. Euro

- Auf die Einreichung eines Konsolidierungskonzeptes wird generell verzichtet, sofern die Hausbank bei der Beantragung einen Konsolidierungsanlass gegenüber der LfA bestätigt.

Laut LfA werden mittelständische gewerbliche Unternehmen in Liquiditäts- und Rentabilitätsschwierigkeiten durch die LfA unterstützt. Voraussetzung ist jedoch, dass ein tragfähiges Konzept vorliegt und das Unternehmen wirtschaftlich nicht überschuldet ist (eventuell können stille Reserven und Privatvermögen anerkannt werden). Im Zusammenhang mit der Corona-Krise wird von Seiten der LfA anscheinend auf das Konsolidierungskonzept verzichtet, sofern die Hausbank einen Konsolidierungsanlass bestätigt. Das dürfte dann auf die Bestätigung hinauslaufen, die auch die KfW fordert.

Der Inhalt des Konsolidierungskonzeptes laut LfA sei hier dennoch erwähnt:

- Definieren Sie die Ursachen für den Konsolidierungsbedarf, z.B. unzureichende Rentabilität, schwache Branchenkonjunktur, Forderungsausfall, Verlust eines Hauptkunden.

- Legen Sie Ihren Konsolidierungsbeitrag fest, z.B. innerbetriebliche Verbesserungsmaßnahmen, Zuführung von Eigenmitteln, Veräußerung nicht betriebsnotwendigen Vermögens.

- Klären Sie den Konsolidierungsbeitrag der Hausbank, z.B. die Aufrechterhaltung des bisherigen Gesamtkreditrahmens während der Laufzeit des Akutkredits.

- Planen Sie Umsatz und Ertrag unter Berücksichtigung der Konsolidierungsmaßnahmen. Zielsetzung ist, dass finanzielle Verpflichtungen zukünftig erfüllbar sind und eine angemessene Eigenkapitalausstattung wieder erreicht werden kann.

Wir unterstützen Sie gerne bei der Erarbeitung dieses Konzeptes, das auch eine Analyse zum Inhalt hat, damit mögliche Gründe für bestehende Liquiditäts- und Rentabilitätsschwierigkeiten identifiziert werden (siehe auch unsere Soforthilfe):

- schwache Branchenkonjunktur,

- Forderungsausfälle,

- Verlust eines Hauptabnehmers,

- Anlaufverluste,

- kurzfristige Finanzierung von Investitionen,

- unzureichende Rentabilität.

Die Gewährung des Akutkredits ist im Übrigen nicht möglich, bei

- überhöhten Privatentnahmen,

- einer notwendigen Umschuldung langfristiger Darlehen,

- freiberuflichen Tätigkeiten

Bei allen Förderprogrammen gilt im Übrigen die Einschränkung, dass es sich beim beantragenden Unternehmen nicht um eine Unternehmen in Schwierigkeiten handelt.

Konditionenübersicht:

[1] Bei einer Haftungsfreistellung wird die Hausbank in Höhe des haftungsfreigestellten Darlehensanteils von ihrem Risiko freigestellt. Dabei bleibt die Rückzahlungsverpflichtung des Darlehensnehmers in voller Höhe erhalten. Haftungsfreistellungen werden nicht für Unternehmen in Schwierigkeiten übernommen.

[2] Für die mittelständische Industrie, Dienstleister und Freiberufler bietet die LfA Bürgschaften über bis zu 90 % der Darlehenssumme. Im gleichen Umfang bürgt die Bürgschaftsbank Bayern GmbH für Handwerk, Handel, Gartenbau und Hotel- und Gaststättengewerbe. Die laufende Bürgschaftsprovision beträgt 1 % bzw. 2 %.